Ante el entorno actual y debido a las afectaciones económicas en México y en el mundo, es importante considerar todas las alternativas que, conforme a las disposiciones fiscales vigentes, nos permitan obtener y aplicar beneficios económicos – que, en ocasiones, son estímulos dirigidos al sector económico o giro de negocio en el que se pertenece. Por lo cual consideramos importante tratar, en esta ocasión, un estímulo fiscal relacionado con el sector de autotransporte de carga o de pasajeros y enfocarnos en lo establecido en Ley de Ingresos de la Federación para el ejercicio fiscal 2020 en su artículo 16, apartado A, fracción IV.

Este estimulo se otorga a los contribuyentes que importen o adquieran diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como el turístico, y consiste en permitir el acreditamiento de un monto equivalente al IEPS que las personas que enajenen diésel o biodiésel y sus mezclas en territorio nacional hayan causado por la enajenación de estos combustibles en términos del artículo 2o., fracción I, inciso D), numeral 1, subinciso c) o el numeral 2 de la Ley del Impuesto Especial sobre Producción y Servicios, según corresponda al tipo de combustible, con los ajustes que en su caso correspondan, así como el acreditamiento del IEPS, que hayan pagado en su importación.

Precisiones para su aplicación

o El monto que se podrá acreditar será el que resulte de multiplicar la cuota del IEPS que corresponda según el tipo de combustible, ubicado dentro del citado artículo 2 de la Ley de IEPS previamente citado, que para 2020 corresponde una cuota para diésel de $5.44 pesos por litro o para combustibles no fósiles de $4.18 pesos por litro (considerando cualquier ajuste que corresponda y sea publicado por el ejecutivo federal), por el número de litros importados o adquiridos.

o Los valores de acuerdo al tipo de combustible son actualizados anualmente conforme a lo establecido en la Ley del Impuesto Especial sobre Producción y Servicios y los valores para aplicar durante 2020 fueron publicados el día 24 de diciembre de 2019 en el Diario Oficial de la Federación (DOF) mediante el Acuerdo 136/2019.

o Considerar que se publica de forma semanal, el “Acuerdo por el que se dan a conocer los porcentajes y los montos del estímulo fiscal, así como las cuotas disminuidas del impuesto especial sobre producción y servicios aplicables a los combustibles que se indican, correspondientes al periodo que se especifica”, por lo cual se debe considerar durante el periodo que indique la cuota disminuida para efectos de contemplarlo en el valor del estímulo a aplicar.

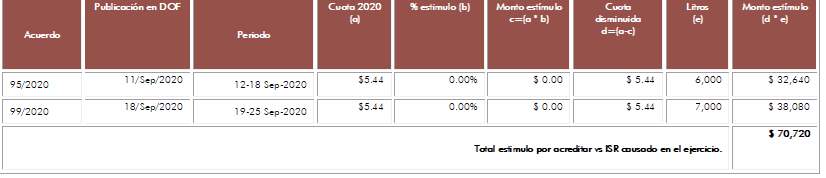

Ejemplificando lo anterior, y considerando como parte del ejemplo lo publicado dentro del Acuerdo 99/2020 el pasado 18 de septiembre de 2020 en el DOF (donde prácticamente no existe ajuste durante el periodo del 19 al 25 de septiembre de 2020), los valores del estímulo para acreditar considerando los ajustes en las últimas dos semanas publicadas de septiembre 2020, podrían ejemplificarse de la siguiente manera:

o Únicamente se podrá efectuar el acreditamiento contra el ISR causado en el ejercicio que tenga el contribuyente, correspondiente al mismo ejercicio en que se importe o adquiera el diésel o biodiésel y sus mezclas, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el SAT; en caso de no hacerlo, se perderá el derecho a realizarlo con posterioridad.

o Para que proceda el acreditamiento, el pago por la importación o adquisición de diésel o de biodiésel y sus mezclas a distribuidores o estaciones de servicio, deberá efectuarse con algún medio de pago distinto del efectivo, es decir, mediante cheque, transferencia, monedero electrónico autorizado por el SAT, etc.

o Este beneficio no podrá ser utilizado por los contribuyentes que presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada, de acuerdo al artículo 179 de la Ley del Impuesto sobre la Renta.

o El beneficiario de este estimulo deberá contar con el pedimento de importación o con el comprobante fiscal correspondiente a la adquisición del biodiésel o sus mezclas, en el que se consigne la cantidad de cada uno de los combustibles que se contenga en el caso de las mezclas y tratándose del comprobante de adquisición, deberá contar también con el número del pedimento de importación con el que se llevó a cabo la importación del citado combustible y deberá recabar de su proveedor una copia del pedimento de importación citado en el comprobante.

o Los beneficiarios del estímulo deberán llevar los controles y registros que mediante reglas de carácter general establezca el SAT.

o Se deberá presentar Aviso en términos del artículo 25 del Código Fiscal de la Federación y la regla 9.7 de la Resolución Miscelánea Fiscal (RMF) vigente para 2020, el cual deberá presentarse dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo de conformidad con la ficha de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga”.

o El estímulo a que se hace referencia, forma parte de los estímulos fiscales que pueden ser aplicables conjuntamente con el estímulo fiscal del ISR de la región fronteriza norte conforme a la fracción VII de la regla 11.4.15 de la RMF para 2020.

Comentarios finales

Como se menciona al inicio de este boletín, consideramos importante el conocer las opciones disponibles que se tienen como contribuyentes, y que se encuentren dentro del marco legal vigente para que los empresarios puedan aplicar los beneficios o estímulos que son dirigidos a giros en específico que les permitirá tener una opción adicional para optimizar sus recursos económicos, misma que se recomendamos sea analizada previamente por especialistas en el área para, en su caso, poder aplicar correctamente dichos estímulos fiscales y así lograr obtener el beneficio esperado.

Le sugerimos que en caso de ser un contribuyente que se encuentra bajo este tipo de supuestos, analice la factibilidad de optar por aplicar este estimulo o, en caso de ya estar aplicando el mismo, verifique el debido cumplimiento de los requisitos establecidos en las disposiciones fiscales; en su caso, nuestra firma se encuentra lista para apoyarlos en cualquier consulta o análisis requerido.

o Únicamente se podrá efectuar el acreditamiento contra el ISR causado en el ejercicio que tenga el contribuyente, correspondiente al mismo ejercicio en que se importe o adquiera el diésel o biodiésel y sus mezclas, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el SAT; en caso de no hacerlo, se perderá el derecho a realizarlo con posterioridad.

o Para que proceda el acreditamiento, el pago por la importación o adquisición de diésel o de biodiésel y sus mezclas a distribuidores o estaciones de servicio, deberá efectuarse con algún medio de pago distinto del efectivo, es decir, mediante cheque, transferencia, monedero electrónico autorizado por el SAT, etc.

o Este beneficio no podrá ser utilizado por los contribuyentes que presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada, de acuerdo al artículo 179 de la Ley del Impuesto sobre la Renta.

o El beneficiario de este estimulo deberá contar con el pedimento de importación o con el comprobante fiscal correspondiente a la adquisición del biodiésel o sus mezclas, en el que se consigne la cantidad de cada uno de los combustibles que se contenga en el caso de las mezclas y tratándose del comprobante de adquisición, deberá contar también con el número del pedimento de importación con el que se llevó a cabo la importación del citado combustible y deberá recabar de su proveedor una copia del pedimento de importación citado en el comprobante.

o Los beneficiarios del estímulo deberán llevar los controles y registros que mediante reglas de carácter general establezca el SAT.

o Se deberá presentar Aviso en términos del artículo 25 del Código Fiscal de la Federación y la regla 9.7 de la Resolución Miscelánea Fiscal (RMF) vigente para 2020, el cual deberá presentarse dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo de conformidad con la ficha de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga”.

o El estímulo a que se hace referencia, forma parte de los estímulos fiscales que pueden ser aplicables conjuntamente con el estímulo fiscal del ISR de la región fronteriza norte conforme a la fracción VII de la regla 11.4.15 de la RMF para 2020.

Comentarios finales

Como se menciona al inicio de este boletín, consideramos importante el conocer las opciones disponibles que se tienen como contribuyentes, y que se encuentren dentro del marco legal vigente para que los empresarios puedan aplicar los beneficios o estímulos que son dirigidos a giros en específico que les permitirá tener una opción adicional para optimizar sus recursos económicos, misma que se recomendamos sea analizada previamente por especialistas en el área para, en su caso, poder aplicar correctamente dichos estímulos fiscales y así lograr obtener el beneficio esperado.

Le sugerimos que en caso de ser un contribuyente que se encuentra bajo este tipo de supuestos, analice la factibilidad de optar por aplicar este estimulo o, en caso de ya estar aplicando el mismo, verifique el debido cumplimiento de los requisitos establecidos en las disposiciones fiscales; en su caso, nuestra firma se encuentra lista para apoyarlos en cualquier consulta o análisis requerido.

o Únicamente se podrá efectuar el acreditamiento contra el ISR causado en el ejercicio que tenga el contribuyente, correspondiente al mismo ejercicio en que se importe o adquiera el diésel o biodiésel y sus mezclas, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el SAT; en caso de no hacerlo, se perderá el derecho a realizarlo con posterioridad.

o Para que proceda el acreditamiento, el pago por la importación o adquisición de diésel o de biodiésel y sus mezclas a distribuidores o estaciones de servicio, deberá efectuarse con algún medio de pago distinto del efectivo, es decir, mediante cheque, transferencia, monedero electrónico autorizado por el SAT, etc.

o Este beneficio no podrá ser utilizado por los contribuyentes que presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada, de acuerdo al artículo 179 de la Ley del Impuesto sobre la Renta.

o El beneficiario de este estimulo deberá contar con el pedimento de importación o con el comprobante fiscal correspondiente a la adquisición del biodiésel o sus mezclas, en el que se consigne la cantidad de cada uno de los combustibles que se contenga en el caso de las mezclas y tratándose del comprobante de adquisición, deberá contar también con el número del pedimento de importación con el que se llevó a cabo la importación del citado combustible y deberá recabar de su proveedor una copia del pedimento de importación citado en el comprobante.

o Los beneficiarios del estímulo deberán llevar los controles y registros que mediante reglas de carácter general establezca el SAT.

o Se deberá presentar Aviso en términos del artículo 25 del Código Fiscal de la Federación y la regla 9.7 de la Resolución Miscelánea Fiscal (RMF) vigente para 2020, el cual deberá presentarse dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo de conformidad con la ficha de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga”.

o El estímulo a que se hace referencia, forma parte de los estímulos fiscales que pueden ser aplicables conjuntamente con el estímulo fiscal del ISR de la región fronteriza norte conforme a la fracción VII de la regla 11.4.15 de la RMF para 2020.

Comentarios finales

Como se menciona al inicio de este boletín, consideramos importante el conocer las opciones disponibles que se tienen como contribuyentes, y que se encuentren dentro del marco legal vigente para que los empresarios puedan aplicar los beneficios o estímulos que son dirigidos a giros en específico que les permitirá tener una opción adicional para optimizar sus recursos económicos, misma que se recomendamos sea analizada previamente por especialistas en el área para, en su caso, poder aplicar correctamente dichos estímulos fiscales y así lograr obtener el beneficio esperado.

Le sugerimos que en caso de ser un contribuyente que se encuentra bajo este tipo de supuestos, analice la factibilidad de optar por aplicar este estimulo o, en caso de ya estar aplicando el mismo, verifique el debido cumplimiento de los requisitos establecidos en las disposiciones fiscales; en su caso, nuestra firma se encuentra lista para apoyarlos en cualquier consulta o análisis requerido.

o Únicamente se podrá efectuar el acreditamiento contra el ISR causado en el ejercicio que tenga el contribuyente, correspondiente al mismo ejercicio en que se importe o adquiera el diésel o biodiésel y sus mezclas, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el SAT; en caso de no hacerlo, se perderá el derecho a realizarlo con posterioridad.

o Para que proceda el acreditamiento, el pago por la importación o adquisición de diésel o de biodiésel y sus mezclas a distribuidores o estaciones de servicio, deberá efectuarse con algún medio de pago distinto del efectivo, es decir, mediante cheque, transferencia, monedero electrónico autorizado por el SAT, etc.

o Este beneficio no podrá ser utilizado por los contribuyentes que presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada, de acuerdo al artículo 179 de la Ley del Impuesto sobre la Renta.

o El beneficiario de este estimulo deberá contar con el pedimento de importación o con el comprobante fiscal correspondiente a la adquisición del biodiésel o sus mezclas, en el que se consigne la cantidad de cada uno de los combustibles que se contenga en el caso de las mezclas y tratándose del comprobante de adquisición, deberá contar también con el número del pedimento de importación con el que se llevó a cabo la importación del citado combustible y deberá recabar de su proveedor una copia del pedimento de importación citado en el comprobante.

o Los beneficiarios del estímulo deberán llevar los controles y registros que mediante reglas de carácter general establezca el SAT.

o Se deberá presentar Aviso en términos del artículo 25 del Código Fiscal de la Federación y la regla 9.7 de la Resolución Miscelánea Fiscal (RMF) vigente para 2020, el cual deberá presentarse dentro de los 15 días siguientes a la presentación de la primera declaración en la que se aplique el estímulo de conformidad con la ficha de trámite 3/LIF “Aviso que presentan los contribuyentes manifestando la aplicación de un estímulo fiscal que se otorga a los que adquieran o importen diésel o biodiésel y sus mezclas para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado de personas o de carga”.

o El estímulo a que se hace referencia, forma parte de los estímulos fiscales que pueden ser aplicables conjuntamente con el estímulo fiscal del ISR de la región fronteriza norte conforme a la fracción VII de la regla 11.4.15 de la RMF para 2020.

Comentarios finales

Como se menciona al inicio de este boletín, consideramos importante el conocer las opciones disponibles que se tienen como contribuyentes, y que se encuentren dentro del marco legal vigente para que los empresarios puedan aplicar los beneficios o estímulos que son dirigidos a giros en específico que les permitirá tener una opción adicional para optimizar sus recursos económicos, misma que se recomendamos sea analizada previamente por especialistas en el área para, en su caso, poder aplicar correctamente dichos estímulos fiscales y así lograr obtener el beneficio esperado.

Le sugerimos que en caso de ser un contribuyente que se encuentra bajo este tipo de supuestos, analice la factibilidad de optar por aplicar este estimulo o, en caso de ya estar aplicando el mismo, verifique el debido cumplimiento de los requisitos establecidos en las disposiciones fiscales; en su caso, nuestra firma se encuentra lista para apoyarlos en cualquier consulta o análisis requerido.